Отчетность по КИК включает:

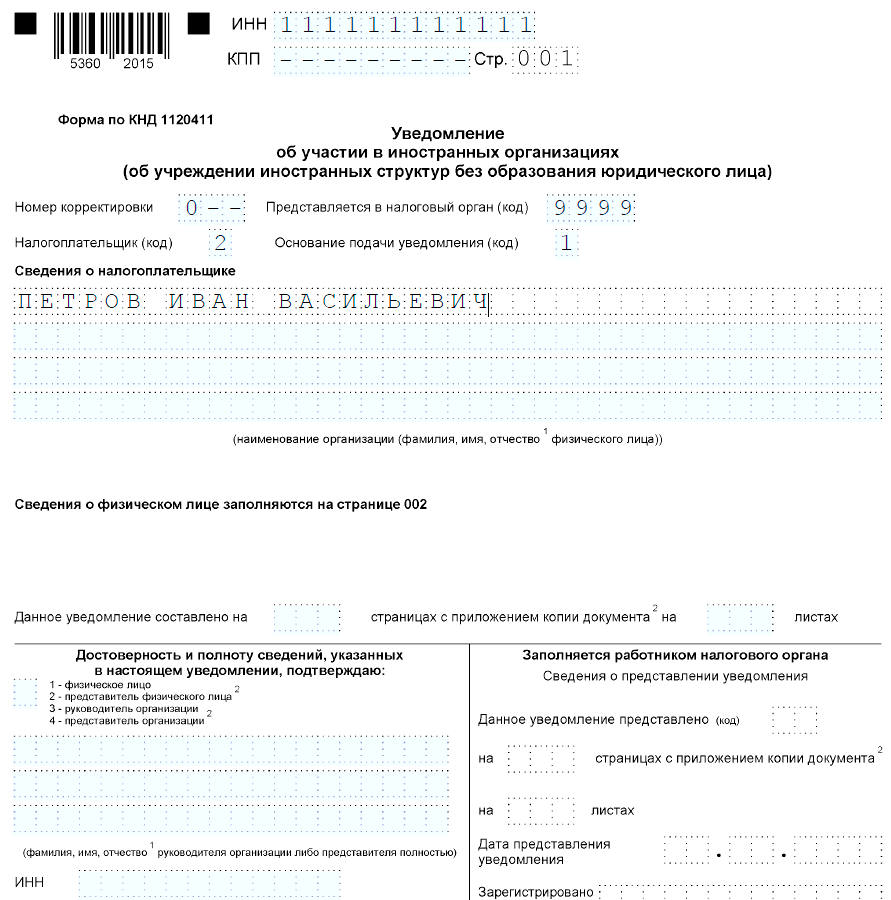

Уведомление об участии в иностранной организации

Уведомление о контролируемой иностранной компании

Финансовая отчетность и аудиторское заключение

1

2

3

Налоговая декларация 3-НДФЛ

4

Срок: 3 месяца | Штраф: 50 000 руб.

Срок: 30 апреля | Штраф: 500 000 руб.

Срок: 30 апреля | Штраф: 500 000 руб.

Срок: 30 апреля | Штраф: от 5 до 30% от суммы налога.

Созваниваемся или встречаемся online, анализируем Вашу ситуацию, даем советы по необходимым для КИК документам

Собираем документы, необходимые для отчетности: регистрационные данные о компании, финансовую отчетность, данные о контролируемых лицах

Анализируем предоставленные документы, готовим пакет документов для отчетности в ФНС

Этапы работы:

Передаем Вам документы для подачи в налоговую

КОНСУЛЬТАЦИЯ

СБОР ДОКУМЕНТОВ

АНАЛИЗ И ПОДГОТОВКА

ПОДАЧА

1 час

1-2 дня

1-2 дня

1 день

С нами выгодно.

Являемся экспертами

Являемся экспертами

Консультируем дистанционно или при личной встрече

Решаем задачу с вашим минимальным в ней участием

С нами удобно работать:

Оставьте заявку

Наш специалист свяжется с Вами в ближайшее время!

Оставьте свой номер телефона и мы перезвоним Вам!

Перечня государств, с которыми осуществляется автоматический обмен финансовой информацией от 27 мая 2022 г. N ЕД-7-17/450@

- Австралия

- Андорра

- Австрия

- Албания

- Антигуа и Барбуда

- Азербайджан

- Аргентина

- Аруба

- Багамы

- Барбадос

- Бахрейн

- Белиз

- Бельгия

- Болгария

- Бразилия

- Бруней

- Вануату

- Венгрия

- Гана

- Германия

- Гренада

- Греция

- Дания

- Доминика

- Израиль

- Индия

- Индонезия

- Ирландия

- Исландия

- Испания

- Италия

- Катар

- Кипр

- Китай

- Колумбия

- Корея, Республика

- Коста-Рика

- Кувейт

- Латвия

- Ливан

- Лихтенштейн

- Люксембург

- Маврикий

- Маршалловы острова

- Малайзия

- Мальта

- Мексика

- Монако

- Науру

- Нигерия

- Нидерланды

- Новая Зеландия

- Норвегия

- Объединенные Арабские Эмираты

- Пакистан

- Панама

- Перу

- Польша

- Португалия

- Румыния

- Самоа

- Сан-Марино

- Саудовская Аравия

- Сейшелы

- Сент-Винсент и Гренадины

- Сент-Люсия

- Сент-Китс и Невис

- Сингапур

- Словакия

- Словения

- Турция

- Уругвай

- Финляндия

- Франция (в т.ч. Новая Каледония)

- Хорватия

- Чехия

- Чили

- Швейцария

- Швеция

- Эквадор

- Эстония

- Южная Африка

- Япония

Перечня территорий, с которыми осуществляется автоматический обмен финансовой информацией от 27 мая 2022

- Бермуды

- Британские Виргинские острова

- Гибралтар

- Гонконг

- Гренландия

- Кюрасао

- Макао

- Монтсеррат

- Острова Кайман

- Острова Кука

- Острова Теркс и Кайкос

- Фарерские острова

Какие штрафы и ответственность за непредоставление информации о КИК?

1) Уведомление об участии — 50 000 рублей | пункт 2 статья 129.6 НК

2) Уведомление о КИК — 500 000 рублей | пункт 1 статья 129.6 НК

3) Финансов отчетность по КИК — 500 000 рублей | пункт 1.1 статьи 126 НК

4) Аудиторское заключение на финансовую отчетность — 500 000 рублей | пункт 1.1 статьи 126 НК

5) Непредоставление затребованных документов налоговыми органами — 1 000 000 рублей | пункт 1.1−1 статьи 126 НК

2) Уведомление о КИК — 500 000 рублей | пункт 1 статья 129.6 НК

3) Финансов отчетность по КИК — 500 000 рублей | пункт 1.1 статьи 126 НК

4) Аудиторское заключение на финансовую отчетность — 500 000 рублей | пункт 1.1 статьи 126 НК

5) Непредоставление затребованных документов налоговыми органами — 1 000 000 рублей | пункт 1.1−1 статьи 126 НК

В какие сроки и в какой форме необходимо сообщать о КИК?

1) Уведомление об участии в иностранных организациях – не позднее 3 месяцев с даты:

- Учреждения компании,

- Возникновения или прекращения участия в ней (скажем, покупки или продажа акций). | пункт 3 статья 25.14 НК РФ

2) Уведомление о КИК – 30 апреля для физических лиц и 20 марта для юридических лиц. | пункт 2 статья 25.14 НК РФ

- Учреждения компании,

- Возникновения или прекращения участия в ней (скажем, покупки или продажа акций). | пункт 3 статья 25.14 НК РФ

2) Уведомление о КИК – 30 апреля для физических лиц и 20 марта для юридических лиц. | пункт 2 статья 25.14 НК РФ

Что такое КИК – контролируемые иностранные компании?

Понятие контролируемых иностранных компаний (КИК) внесено в Налоговый кодекс в 2014 году:

1) организация не признается налоговым резидентом Российской Федерации;

2) контролирующим лицом организации являются организация и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

При этом под организацией Налоговый кодекс также вводит понятие "структуры без образования юридического лица". Это понятие применимо ко всевозможным фондам, прежде всего трастовым.

1) организация не признается налоговым резидентом Российской Федерации;

2) контролирующим лицом организации являются организация и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

При этом под организацией Налоговый кодекс также вводит понятие "структуры без образования юридического лица". Это понятие применимо ко всевозможным фондам, прежде всего трастовым.

Кто признается контролирующим лицом?

Контролирующее лицо это:

1) физическое или юридическое лицо, чье участие в нерезидентной организации составляет 25 процентов;

2) физическое или юридическое лицо, чье участие в нерезидентной организации составляет более 10 процентов при условии, что организация контролируется российскими резидентами более, чем на 50%.

Теоретически лица, чье участие в КИК составляет меньше 25% могут не знать об остальных собственниках организации, и таким образом не знать, являются ли они контролирующими лицами. Тем не менее, уведомлять о своем участии в иностранной компании они все равно обязаны при условии, что доля их участия (прямого или косвенного) составляет более 10%.

В п. 5 ст. 25.13 НК РФ указывается, что контролирующим лицом организации может быть признано лицо, не отвечающее признакам, установленным п. 3 ст. 25.13 (т.е. не имеющее признаков формального юридического контроля над КИК), но "осуществляющее контроль над такой организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей".

1) физическое или юридическое лицо, чье участие в нерезидентной организации составляет 25 процентов;

2) физическое или юридическое лицо, чье участие в нерезидентной организации составляет более 10 процентов при условии, что организация контролируется российскими резидентами более, чем на 50%.

Теоретически лица, чье участие в КИК составляет меньше 25% могут не знать об остальных собственниках организации, и таким образом не знать, являются ли они контролирующими лицами. Тем не менее, уведомлять о своем участии в иностранной компании они все равно обязаны при условии, что доля их участия (прямого или косвенного) составляет более 10%.

В п. 5 ст. 25.13 НК РФ указывается, что контролирующим лицом организации может быть признано лицо, не отвечающее признакам, установленным п. 3 ст. 25.13 (т.е. не имеющее признаков формального юридического контроля над КИК), но "осуществляющее контроль над такой организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей".

Каковы условия освобождения от уплаты налогов с прибыли КИК в России?

Освобождение от налогов предоставляется при соблюдении следующих условий:

1) Компания имеет место нахождения на территории государства, с которым у России имеется договор по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией.

Скажем, ОАЭ и Россия подписали договор об избежании двойного налогообложения, однако ОАЭ и Россия налоговой информацией не обмениваются. Это значит, что прибыль КИК, имеющей место нахождения в ОАЭ, будет облагаться налогами в России вне зависимости от того, какой именно компанией она является: активной, пассивной, некоммерческой и т.д. Однако, если судить по смыслу статей 25.15 НК, прибыль КИК в размере, меньшем, чем 10 млн. рублей, не будет облагаться налогом в любом случае.

2) Представление соответствующих финансовых документов, прежде всего отчетности и аудиторского заключения (тогда, когда это требуется). Документы должны быть переведены на русский язык, однако нотариальное заверение или апостилирование не требуется.

1) Компания имеет место нахождения на территории государства, с которым у России имеется договор по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией.

Скажем, ОАЭ и Россия подписали договор об избежании двойного налогообложения, однако ОАЭ и Россия налоговой информацией не обмениваются. Это значит, что прибыль КИК, имеющей место нахождения в ОАЭ, будет облагаться налогами в России вне зависимости от того, какой именно компанией она является: активной, пассивной, некоммерческой и т.д. Однако, если судить по смыслу статей 25.15 НК, прибыль КИК в размере, меньшем, чем 10 млн. рублей, не будет облагаться налогом в любом случае.

2) Представление соответствующих финансовых документов, прежде всего отчетности и аудиторского заключения (тогда, когда это требуется). Документы должны быть переведены на русский язык, однако нотариальное заверение или апостилирование не требуется.

Как именно считается прибыль КИК?

Прибыль КИК может быть исчислена либо по местному законодательству, либо в соответствии с правилами раздела 25 НК.

Прибыль КИК, подлежащая налогообложению в РФ, может быть уменьшена на величину распределенных дивидендов.

Контролирующее лицо обязано подавать декларацию по налогу (формы 3-НДФЛ или же форму "Расчет по налогу на прибыль организаций с доходов в виде прибыли контролируемой иностранной компании" разделы А и Б1), в которой отражать прибыль КИК, если она подлежит включению в налогооблагаемую базу.

Прибыль КИК, подлежащая налогообложению в РФ, может быть уменьшена на величину распределенных дивидендов.

Контролирующее лицо обязано подавать декларацию по налогу (формы 3-НДФЛ или же форму "Расчет по налогу на прибыль организаций с доходов в виде прибыли контролируемой иностранной компании" разделы А и Б1), в которой отражать прибыль КИК, если она подлежит включению в налогооблагаемую базу.

Если у КИК убыток, может ли он быть перенесен на будущий период?

Пунктом 7.1 ст. 309.1 НК РФ установлено, что убыток контролируемой иностранной компании, определенный одним из способов, установленных п. 1 ст. 309.1 НК РФ, не может быть перенесен на будущие периоды, если налогоплательщиком - контролирующим лицом не представлено уведомление о контролируемой иностранной компании за период, за который получен указанный убыток.

Из буквального толкования указанных положений ст. 309.1 НК РФ следует, что эта статья запрещает налогоплательщику переносить убыток контролируемых иностранных компаний на будущие периоды в случае непредставления в налоговый орган уведомления о контролируемых иностранных компаниях.

В заключение хотелось бы отметить, что нормы о КИК вступили в силу с 01 января 2015 года. Это значит, что прибыль КИК за 2015 год должна быть учтена в составе дохода контролирующего лица за 2016 года. Соответственно, отчетность с указанием прибыли КИК сдавалась только начиная с 2017 года. То есть на настоящий момент российские контролирующие лица отчитались за прибыль своих КИК (и заплатили с нее налог) только за 2015 и 2016 годы. Судебная практика еще очень скудная. Однако с началом автоматического обмена информацией между Россией и другими государствами ситуация может измениться.

Из буквального толкования указанных положений ст. 309.1 НК РФ следует, что эта статья запрещает налогоплательщику переносить убыток контролируемых иностранных компаний на будущие периоды в случае непредставления в налоговый орган уведомления о контролируемых иностранных компаниях.

В заключение хотелось бы отметить, что нормы о КИК вступили в силу с 01 января 2015 года. Это значит, что прибыль КИК за 2015 год должна быть учтена в составе дохода контролирующего лица за 2016 года. Соответственно, отчетность с указанием прибыли КИК сдавалась только начиная с 2017 года. То есть на настоящий момент российские контролирующие лица отчитались за прибыль своих КИК (и заплатили с нее налог) только за 2015 и 2016 годы. Судебная практика еще очень скудная. Однако с началом автоматического обмена информацией между Россией и другими государствами ситуация может измениться.

Нужно ли делать нотариальный перевод финансовой отчетности КИК и аудит на русский язык?

Налоговый кодекс не содержит требований о необходимости получения и представления в налоговые органы нотариального заверения и апостилирования копий вышеуказанных документов.

Источник: Письмо Минфина от 21 февраля 2017 г. N 03-12-11/2/10422

Источник: Письмо Минфина от 21 февраля 2017 г. N 03-12-11/2/10422

Фиксированный налог в размере 5 млн устанавливается для каждой КИК?

Нет. Фиксированная сумма прибыли с 2021 года устанавливается в размере 34 миллиона рублей и не зависит от количества и качества Ваших КИК. Если у Вас 5 КИК, то Вы платите 5 миллионов в год. Если у Вас 1 КИК, то Вы платите 5 миллионов в год. Если у Вас убыточный КИК, то Вы также платите 5 миллионов. Если у Вас 2 КИК и один убыточный, а другой в прибыли – платите 5 миллионов в год.

Если 2 контролирующих лица, то фиксированный налог обязателен для каждого?

Нет. Переход на НДФЛ с фиксированной прибыли КИК является добровольным и доступен только физическим лицам.